Þetta atriði sýnir öllum, að seðlabankastjóri er sem sært dýr, sem slær tilviljunarkennt út í loftið í þeirri vona að bjarga sér.

MGN.

Marinó G. Njálsson skrifaði:

Eins og alla fimmtudaga, datt Mogginn inn um lúguna í morgun. Þar rakst ég á stórmerkilegt viðtal við seðlabankastjóra, Ásgeir Jónsson. Langar mig að taka á nokkrum atriðum sem koma fram í því:

1. Launamálin: „það hefnir sín…að gera samninga umfram það sem innistæða er fyrir“. Ég hef nokkrum sinnum bent á, að samkvæmt tölum sem Hagstofa tekur saman, var launakostnaður fyrirtækja í viðskiptahagkerfinu (eins og það er kallað), að undanskildum þremur greinum, um 1.010 ma.kr. árið 2021. Hafði aukist um innan við 90 ma.kr. frá árinu áður. Hagnaður þessara sömu fyrirtækja árið 2021 var síðan 674 ma.kr. eða um 2/3 af launakostnaðinum. Árið áður hafði hagnaður samkvæmt ársreikningum verið 102 ma.kr. sem sagt aukning á milli ára um 572 ma.kr.

Vissulega eru þetta tölur fyrir 2021 og einhver bið er í að tölur fyrir árið 2022 birtist, en ýmislegt bendir til, m.a. upplýsingar úr ársreikningum sem birtir hafa verið, að hagnaðurinn verði frekar meiri en minni árið 2022 en þessir 674 ma.kr. Ég átta mig ekki á því hvers vegna það ætti að vera innistæða fyrir þessari miklu aukningu hagnaðar, en ekki 1/6 af honum í aukningu launakostnaðar. Gilda aðrar reglur um kostnaðaraukningu fyrirtækja, en tekjuaukningu þeirra langt umfram kostnaðaraukningu. Ég fæ ekki betur séð, en að góð innistæða hafi verið fyrir hækkun launanna, en forgangsröðun fyrirtækjanna hafi bara verið sú að velta þeim kostnaði út í verðlagið því ekki mátti skerða hagnað eigendanna.

Tala peningastefnunefndarmaðurinn Ásgeir Jónsson og fjármálastöðugleikanefndarmaðurinn Ásgeir Jónsson ekki saman?

Tölur Hagstofu ná aftur til ársins 2002 eða 20 ár. Á þessum 20 árum hefur hagnaður fyrirtækja aldrei verið meiri sem hlutfall af veltu en einmitt árið 2021 (13,3%), meðan launakostnaður var í meðaltali áranna 20 og undir meðaltali síðustu 10 ára. Ég held að seðlabankastjóri verði að gera grein fyrir hvers vegna innistæða er fyrir methagnaði fyrirtækja, en ekki að launafólk fái sanngjarnan skerf af þeim hagnaði.

Svipuð staða virðist vera kominn upp í Bretlandi, þar sem hagnaður fyrirtækja hækkar skarpt. Þar er nýjasta verðbólgubylgjan kölluð „græðgisbólgan“ („greed flation“). Niðurstaðan í báðum löndum er sú sama. Verið er að færa fé frá launafólki og lífeyrisþegum til hinna sem þegar eru vel auðugir.

2. Vextir Seðlabankans: „Það ætti enginn að velkjast í vafa um að stýrivextirnir virka hjá okkur.“ Tekið skal fram, að ég er ekki í hópi þeirra sem efast um að hækkun vaxta bankans virki. Spurningin er: Hvaða hækkanir vaxtanna virkuðu og á hvaða þætti verðbólgunnar virkaði hver hækkun?

Síðasta hækkun upp á 1,25% telst vart með, þar sem hún er ný til komin.

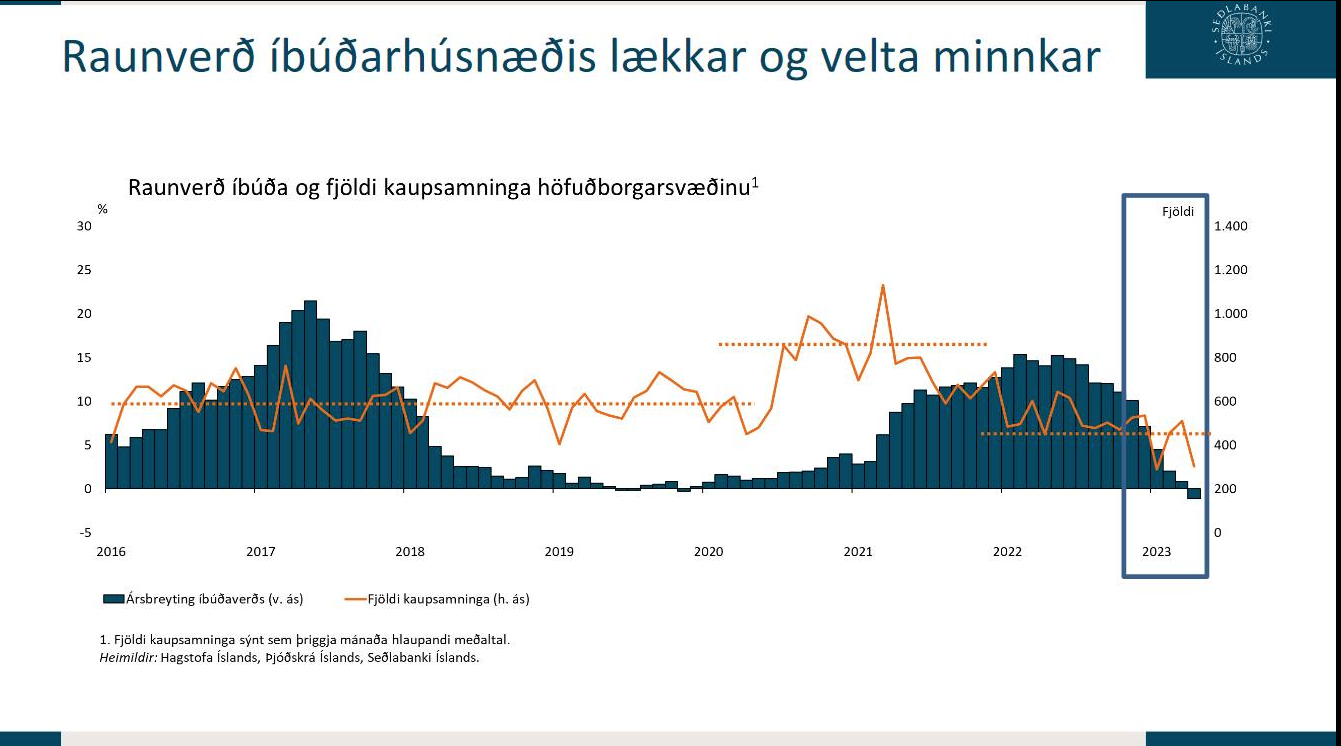

Það byrjaði að hægjast á húsnæðismarkaðnum sl. haust, en þrátt fyrir það hefur bankinn haldið áfram að hækka vexti sína. Á fundi fjármálastöðugleikanefndar var sýnt meðfylgjandi graf. Þar kemur fram, að það byrjaði að draga úr hækkun raunverðs húsnæðis í júlí á síðasta ári. Fjöldi kaupsamninga byrjaði að dala um mitt ár 2021 og hefur fallið hratt frá miðju síðasta ári. Það geta verið margar ástæður fyrir þessu, en hingað til hefur seðlabankastjóri EKKI tengt þessar breytingar við hækkun vaxta og hefur ítrekað sagt að hækka þurfi vexti til að kæla húsnæðismarkaðinn. Eins og ég hef nokkrum sinnum sagt: Tala peningastefnunefndarmaðurinn Ásgeir Jónsson og fjármálastöðugleikanefndarmaðurinn Ásgeir Jónsson ekki saman?

Ég fæ ekki betur séð, en að vaxtahækkanir Seðlabankans frá maí 2021 til maí 2022 hafi skilað sér í kólnun á húsnæðismarkaði. Spurningin er hve mikilli áhrifin voru og hve mikið síðari vaxtahækkanir hafa haft. Þar sem seðlabankastjóri vísar í Hagfræði 101 í viðtalinu (kem betur að því síðar), þá langar mig að vitna í Peningamálahagfræði 101.

Seðlabankastjóri er í mikilli vörn vegna vaxtahækkana bankans og honum er mikið í mun að fá sannanir fyrir virkni hækkananna.

Samkvæmt kenningum peningamálahagfræðinnar, þá er talið að virkni breytinga á stýrivöxtum komi almennt fram 12-18 mánuðum eftir að vöxtum er breytt. Þessu hefur verið haldið fram af Seðlabankanum sjálfum í riti, ræðu og spám. Ef við höldum okkur við 12 mánuði, þá voru það vaxtahækkanir í maí og/eða ágúst 2021 sem stuðluðu að því að húsnæðisverð hætti að hækka að raunvirði milli ára í ágúst 2022. Þær hækkanir vaxtanna sem fylgdu á eftir fram í mars á síðasta ári hafa þá til lagt kólnunar húsnæðismarkaðarins til dagsins í dag.

Frá mars 2022 til dagsins í dag hafa vextir Seðlabankans hækkað úr 2,75% í 8,75%, en hækkuðu árið þar á undan úr 0,75% í 2,75%. Vissulega er hækkunin frá 2021 til 2022 hlutfallslega hærri, en hún var held ég almennt innan þolmarka bæði almennings og fyrirtækja. Hafi hins vegar 2% hækkun vaxtanna haft þessi áhrif á húsnæðismarkaðinn (samhliða breyttum lánþegaskilyrðum, sem ég held raunar hafi bitið fastar en vaxtabreytingarnar), þá er spurning hver áhrif vaxtahækkana úr 2,75% í 8,75% munu hafa, því samkvæmt fræðunum eru áhrif þeirra ekki komin fram. Tala nú ekki um, ef það mun taka breytingar vaxta 18 mánuði að hafa áhrif.

Seðlabankastjóri er í mikilli vörn vegna vaxtahækkana bankans og honum er mikið í mun að fá sannanir fyrir virkni hækkananna. Ég hef ekki heyrt neinn mann efast um að hækkanir vaxtanna hafi áhrif á húsnæðismarkaðinn, sem hefur verið helsta uppspretta verðbólgunnar. Ég hef hins vegar heyrt marga efast um þörfina á 13 hækkunum, þegar hinar fyrstu 6 fengu ekki að sanna sig. Síðan hef ég heyrt fólk efast um áhrif vaxtanna á innflutta verðbólgu, en stór hluti hækkunar vöruverðs hefur verið vegna atburða og verðhækkana sem eru utan áhrifasviðs vaxta Seðlabankans.

Seðlabankastjóri sagði sjálfur í vikunni, að verðbólguhorfur hefðu batnað vegna lækkunar hrávöruverðs á alþjóðamörkuðum. Þessi lækkun hefur nákvæmlega ekkert með vexti á Íslandi að gera og því mun seðlabankastjóri ekki geta þakkað vaxtastefnu bankans því, að verðbólga mun hugsanlega lækka vegna lægra verðs á innflutningi. En sannið þið til, hann mun gera það. Hann mun segja: „Sjáið, stýrivextir Seðlabankans unnu á verðbólgunni!“

3. Launabreytingar erlendis: „Erlendis hafa launþegar að miklu leyti tekið á sig verðbólguna.“ Breskt þjóðfélag er nánast á hliðinni vegna verkfalla, þar sem launþegar hafa krafist mikilla launahækkana. Sumir hafa þegar fengið 5-6% launahækkanir (samkvæmt viðtali við breskan þingmann sem var póstað í athugasemd við færslu hjá mér). Á Norðurlöndum eru margir kjarasamningar verðtryggðir, þannig að launþegar fá einu sinni á ári launahækkun sem samsvarar verðbólgu síðustu 12 mánaða á undan. Samkvæmt fréttum frá Þýskalandi, þá fengu opinberir starfsmenn 5,5% kauphækkun í apríl, en þó að lágmarki 340 EUR, auk þess sem frá og með júní 2023 fá þeir 3.000 EUR í nokkrum skattfrjálsum greiðslum. Einhverjar fréttir hafa verið um slíka samninga líka í Sviss, þannig að spurningin er í hvaða löndum hafa launþegar tekið verðbólguna að miklu leyti á sig.

Er seðlabankastjóri bara að skella þessu fram í þeirri von að enginn sannreyni staðhæfingu hans?

4. Íslenskir launþegar taka ekki á sig verðbólguna: „En hér hefur það ekki verið þannig. Hér hafa launin ekki lækkað, [raun]laun hafa hækkað í takt við verðbólgu..“ Launahækkanir í lok síðasta árs og á þessu ári hafa flestar verið til þess að ráðstöfunartekjur haldi í við verðbólgu miðað við kaupmátt eftir þá launahækkun sem kom síðast á undan. Nú er það þannig, að fyrst kemur verðbólga og síðan hækka launin til að bæta upp hækkun neysluútgjalda. Áður en til launahækkunarinnar kom drógust því laun aftur úr verðhækkunum sem nemur að jafnaði helming verðhækkananna. Að segja að launþegar taki ekki á sig verðhækkanir, þó launahækkun einu sinni á ári leiðrétti launin í samræmi við hækkun verðlags, er sú furðulegasta stærðfræði sem ég hef séð.

Laun hækka yfirleitt alltaf í takt við þá verðbólgu sem er að baki og því eru launahækkanir bætur fyrir þá verðbólgu.

Frá fyrsta degi eftir að launahækkun kemur til framkvæmdar, byrjar launþeginn að taka á sig verðbólguna. Um leið og ríkisvaldið ákvað að hækka bensíngjald og hvað var það nú allt sem hækkaði um áramót, byrjuðu félagsmenn VR og SGS að taka á sig verðbólguna. Hafi liðið 14 mánuðir frá því að laun hækkuðu í 10% ársverðbólgu, þá þurfa laun að hækka um 11,7% til að vega upp rýrnun vegna verðbólgu. Ég hef ekki aðgang að útreikningum vegna þeirra kjarasamninga sem gerðir hafa verið, þannig að ég veit ekki hvað krónutölurnar voru í prósentum, en mig grunar að launþegar fái ALDREI að fullu bætt upp verðbólguna. Svo það yrði, þá þyrfti að hækka laun hverju sinni um helming væntanlegrar verðbólgu umfram það raungildi sem launin stóðu í við síðustu launagreiðslu fyrir upphaf samnings.

Svo ég endurtaki þetta: Laun hækka yfirleitt alltaf í takt við þá verðbólgu sem er að baki og því eru launahækkanir bætur fyrir þá verðbólgu. Jafnvel þegar gerðir eru langtíma samningar, þá er mjög sjaldgæft að laun hækki umfram verðbólguspár nema gert sé sérstakt átak til að launþegar fái raunhækkun. Um leið og launahækkun hefur verið greidd út og þar til kemur að næstu launahækkun rýrnar kaupmáttur launanna í verðbólgu (eykst vissulega ef það er verðhjöðnun, sem gerist sjaldan).

5. Fasteignamarkaðurinn og Hagfræði 101: „Vandamálið á fasteignamarkaði er skortur á framboði og og eftirspurn. Bara hagfræði 101.“ (Ég breytti texta greinarinnar lítillega. Í honum sagði: „..of lítil eftirspurn“, en ljóst er að seðlabankastjóra urðu annað hvort á mismæli eða blaðamaður hafði rangt eftir honum.) Seðlabankastjóri er að vísa til framboðs- og eftirspurnarfallsins sem er oft það fyrsta sem manni er kennt í grunnáfanga í hagfræði og gengur út á að til sé einhver jafnvægispunktur verðs milli þess sem býður fram vöru eða þjónustu og þess sem leitar eftir þessari vöru eða þjónustu. Ég held hins vegar að seðlabankastjóri þekki alveg takmarkanir og einföldunina sem birt er í fallinu.

Núverandi seðlabankastjóri sat þá í hringiðunni sem aðalhagfræðingur Kaupþings. Lærði hann ekkert af því sem gerðist þá?

Það vill svo til, að þetta fall var grunnurinn í lokaverkefni mínu í aðgerðarannsóknum við Stanford háskóla árið 1988, þannig að ég þekki aðeins til þess. Langar mig því á eftir að vitna í kúrs sem gæti heitið Hagfræði 303. Já, framboðs- og eftirspurnarfallið lýsir nokkurs konar sýndarveruleika (eða útópíu – himneskum veruleika) sem fyrirfinnst í flestum hagfræðikenningum. Sem sagt ákaflega einfölduðum veruleika, sem er óháður öllu í kring um sig og hagar sér óaðfinnanlega.

Margoft hefur verið bent á, að takmarkanir fallsins séu nánast endalausar. Dæmi er, að það er sama hve mikið verð er lækkað á tiltekinni vöru, neysla á henni fer aldrei út í það óendanlega, þó svo að fallið geri ráð fyrir því. Annað er að fólk gerir allt til að komast yfir lífsnauðsynlega vöru, sama hvað hún kostar. Mjólk fellur undir það fyrra og húsnæði undir það síðara.

Framboðs- og eftirspurnarfallinu tekst auk þess frekar illa upp að lýsa húsnæðismarkaðinum eins og hann er á Ísland, því það hreinlega krefst þess að verðmyndun fylgi einhverri verðteygni. Verðteygni lýsir hvernig hegðun hvort heldur á framboðshlið eða eftirspurnarhlið breytist við verðbreytingar. Fyrst verður að taka fram, að líklegast haga markaður með notað húsnæði sér alveg þokkalega í samræmi við Hagfræði 101 útgáfu af framboðs- og eftirspurnarfallinu og sýnir nokkuð heilbrigða verðteygni, sem byggir á því að húsnæði og tilboð í húsnæði hækka og lækka í samræmi við framboð og eftirspurn með ákveðnum sveigjanleika eða jafnvel hliðrunum. Markaður með nýtt húsnæði er hins vegar oft með óbreytanlegt verð. Byggingaraðili setur upp verðskrá og hún gildir hvað sem tautar og raular. Framboðs- og eftirspurnarfall úr Hagfræði 101 ræður ekki við þetta, eins og maður lærir í Hagfræði 303. Til viðbótar bætist, að aðrir þættir en framboð og eftirspurn ráða meira um hvort jafnvægi náist. Í þessu tilfelli eru það vaxtastig, lánþegaskilyrði, samkeppni frá aðilum sem eru mjög frábrugðnir öðrum á eftirspurnarhliðinni, ósveigjanleiki á framboðshliðinni, skortur á verðteygni og örugglega eitthvað fleira. Eða þetta er a.m.k. staðan í dag.

6. Hagfræðilögmál: „Það er ekki hægt að breyta hagfræðilögmálum með því að halda mótmæli á Austurvelli.“ Tvennt í þessu. Það eru ekki til nein hagfræðilögmál. Það eru til hagfræðikenningar. Lögmál eru eingöngu til innan náttúru- og raunvísinda. Hagfræði fellur undir hugvísindi og innan þeirra eru ekki lögmál, vegna þess að þau eru mannanna verk.

Seinna er að mótmælunum er ekki ætlað að breyta hagfræðikenningum, heldur beitingu þeirra. Seðlabankinn byrjaði á að lækka vexti sína árið 2020 í kjölfar þess að heimsfaraldurinn kom upp. Hann gekk rakleitt í sömu gildru og bankinn hafði gert í undanfara hrunsins. Hann, sem sagt, lærði ekkert af undanfara hrunsins. Hvaða áhrif hafði lækkun vaxta á þeim árum á fasteignamarkað? Jú, húsnæðisverð hækkaði vegna þess að húsnæðiskaupendum buðust mun lægri vextir en áður. Meira að segja mun lægri en núna. Eftirspurn eftir húsnæði rauk upp, þrátt fyrir hærra verð, vegna þess að greiðslubyrðin lækkaði.

Núverandi seðlabankastjóri sat þá í hringiðunni sem aðalhagfræðingur Kaupþings. Lærði hann ekkert af því sem gerðist þá? Ef hann lærði eitthvað, af hverju endurtók hann þá mistök forvera síns? Bara svo ég rifji upp, þá lækkaði Seðlabankinn bindiskyldu, tók upp Basel II leiðbeiningar um áhættuvægi útlána, horfði framhjá því að gengistryggð lán væru lán í íslenskum krónum og gaf bönkunum lausan tauminn varðandi útlán. Þó svo að eiginfjárkrafa bankanna hafi verið hækkuð, þá var taumurinn laus árið 2021 varðandi flest annað. Bindiskylda upp á 1%, komið nýtt Basel regluverk, en áhættuvægi útlána í sama fari þó miðað við hærra eiginfjárhlutfall, engin varúð í útlánum og engin lánþegaskilyrði sem skiptu máli. Greiðslumat miðaði, eins og áður, við útlánsvexti við lántöku, þrátt fyrir að þeir væru breytilegir og gætu tekið skyndilegum og ófyrirséðum hækkunum.

Það var hlaðið á bálköst annars hruns, þó ólíklega hjá bönkunum, en hjá lántökum, þ.e. heimilunum. Mér fannst vera full fyrirséð hverjar afleiðingarnar yrðu, en Þórðargleði ríkti í samfélaginu og hæst heykti sér seðlabankastjórinn, sem var tiltölulega nýtekinn við: Komnir væru nýir tímar lágra vaxta!

Núna eru hagstjórnarmistök hans öðrum að kenna!

Boðaðar aðgerðir þeirra vegna verðbólgunnar eru núll og nix, brandari, rugl. Nokkuð sem seðlabankastjóri veit og hann verður að segja það upphátt.

Hvort sem við köllum kenningarnar, sem fylgt var, kenningar eða lögmál, þá er klúðrið bara klúður. Og því er ætlunin að mótmæla á Austurvelli, að mér skilst. Seðlabankastjóri hefur val um að viðurkenna mistök sín eða halda áfram að vera reiði maðurinn sem ræðst á allt og alla, eins og sært dýr sem berst fyrir lífi sínu. Hann hafði kost á að læra af mistökum annarra, en ákvað í staðinn gera allt á sama veg í þeirri einkennilegu von að niðurstaðan yrði önnur.

Það er sagt að reynslan sé góður kennari, en eigi það til að senda háan reikning. Því sé betra að læra af reynslu annarra. Núna er íslenska þjóðin að greiða fyrir menntunarkostnað seðlabankastjóra og líklega er betra að hann haldi áfram í starfinu með þá von í brjósti að hann bregðist öðruvísi við næst, þegar svona kreppir að skóinn. Nýr seðlabankastjóri gæti haldið að stígurinn hans Ásgeir væri sá besti að fylgja!

Ásgeir hefur á margan hátt breytt Seðlabankanum til hins betra og hefur margoft lýst því yfir að þetta sé bara byrjunin. Þá verður hann að taka á sig þau mistök sem gerð voru árið 2020, fjármálastöðugleikanefnd og peningsstefnunefnd verða að fara að vinna mun betur saman og bankinn verður að hætta þessum sleikjuskap við stjórnvöld. Boðaðar aðgerðir þeirra vegna verðbólgunnar eru núll og nix, brandari, rugl. Nokkuð sem seðlabankastjóri veit og hann verður að segja það upphátt.

Að lokum: Seðlabankastjóri greinir í viðtalinu frá símtali við ríkissáttasemjara, þar sem ríkissáttasemjari fer (að sögn seðlabankastjóra) nokkrum orðum um Ragnar Þór Ingólfsson og það ekki fögrum. Þegar menn fara í sandkassaslag við fjarstadda í viðtali, eins og því sem seðlabankastjóri var í, þá setur menn niður. Þetta atriði sýnir öllum, að seðlabankastjóri er sem sært dýr, sem slær tilviljunarkennt út í loftið í þeirri vona að bjarga sér. Mér finnst að seðlabankastjóri eigi að biðjast afsökunar á þessu, því orð verða aldrei aftur tekin.

Greinina birti Marinó fyrst á eigin Facebooksíðu. Hún er birt hér með leyfi höfundar. Fyrirsögnin er Miðjunnar.